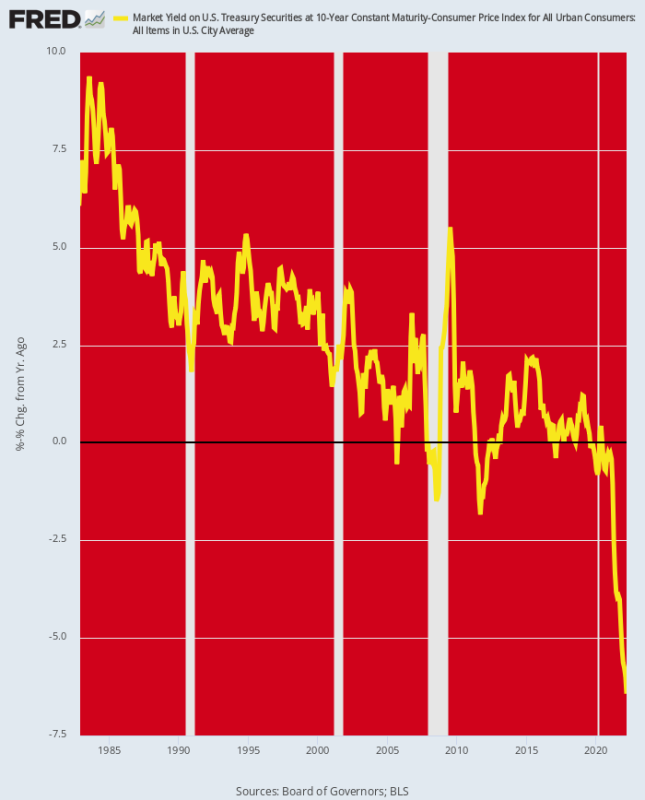

10年物UST利回りは3%を超えました。 つまり、これは少しの合理性が債券ビットに戻ってきたという兆候だと思うでしょう.

しかし、そうではありません。 これは、インフレ率が金利よりも速く上昇しているためです。つまり、金融システム全体の支点となる証券の実質利回りは、依然としてマイナスの領域にまで落ち込んでいます。 したがって、XNUMX 月末には、インフレ調整後の (Y/Y CPI) レートは -6.4% それ以降、名目利回りが上昇したにもかかわらず、依然として -6% 近くにとどまっています。

ただし、これが問題です。 過去 40 年間、FRB は実質利回りを着実に低下させてきましたが、2009 年から 2019 年の通貨発行のパルーザの間でさえ、実質利回りがマイナス領域に入ったのは一時的かつごくわずかでした。

しかし、FRB が 2020 年 120 月にすべての措置を講じ、月額 XNUMX 億ドルの国債の購入を開始した後、債券市場は底を打った。 実質利回りはこれまで訪れたことのない領域に急落しました。つまり、インフレ率が突然大幅に急落しない限り、FRB は依然として大幅に遅れをとっています。

実際のところ、実質利回りがマイナスの領域に深く入り込んだままであれば、インフレを食い止める可能性はありません。 しかし、米国債の名目利回りが 5 ~ 7% に上昇し、実質利回りがプラスの領域にかろうじて入るとしたら、ウォール街はかつてないほどの大惨事になるでしょう。

10年物USTのインフレ調整後利回り、1982年~2022年

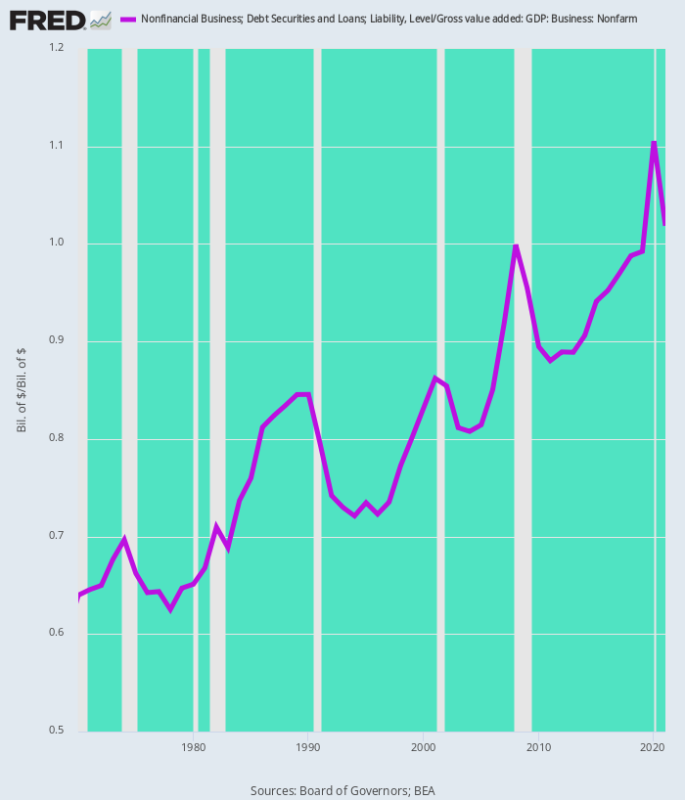

打ちのめされるであろう多くのセクターの中には、非金融ビジネスがあります。 そのセクターの総負債は現在 $ 18.54兆。 これは、83 年第 10.14 四半期の金融危機前夜の未払い額 4 兆 2007 億ドルというすでに負担の大きいレベルから XNUMX% 増加しています。 6X 3.1 年半ばにアラン・グリーンスパンが FRB の指揮を執ったときの 1987 兆ドルよりも高い水準です。

さらに重要なことに、非農業部門の総付加価値に対する債務負担は、過去 XNUMX 年間で容赦なく上昇しています。 つまり、アメリカのビジネスは大きな時間を活用してきました。

総事業付加価値の%としての非農業事業債務:

- 1970: 64%;

- 1987年: 82%;

- 2000年: 83%;

- 2007年: 92%;

- 2019年: 99%;

- 2021: 102%。

一言で言えば、ビジネス セクター (企業と非企業を合わせたもの) はかつてないほど活用されています。 したがって、連邦準備制度理事会が差し迫ったインフレとの闘いの中で、定期債務の金利が XNUMX 倍、XNUMX 倍になると、利益、キャッシュ フロー、および投資への影響は非常にマイナスになります。

非金融ビジネスのレバレッジ:負債対総付加価値、1970~1921年

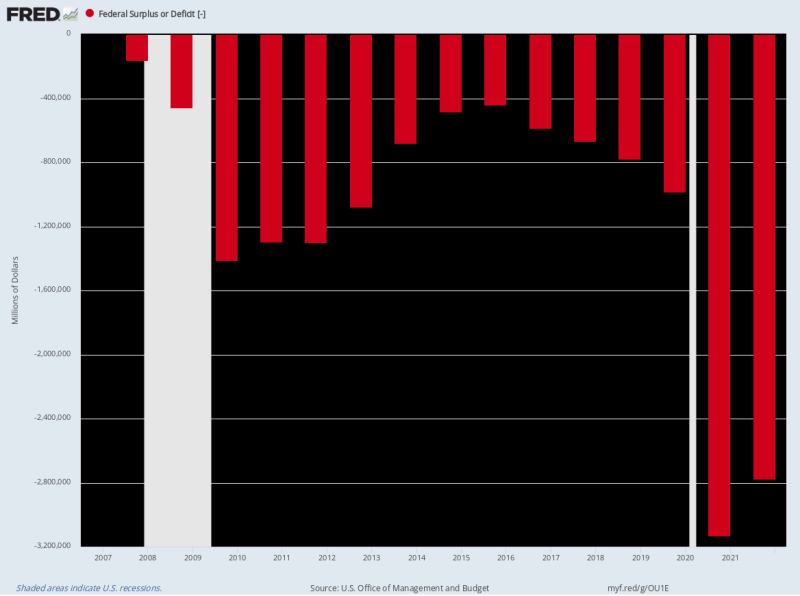

また、これらの莫大な規模の金利上昇の可能性を割り引いてはなりません。 それは、FRB が本日確認したとおり、まったく新しい政策体制に入るからです。 数ヶ月以内にFRBはダンピングを行うだろう 2022年の174億4000万ドル これは、120 年 2020 月以降に普及していた月額 XNUMX 億ドルの供給削減とは実質的に反対です。

同時に、構造的な赤字が政策に深く組み込まれているため、連邦政府の借入要件は引き続き巨額となるでしょう。 3.1~2.8会計年度に2020兆ドルと2021兆ドルの連続赤字が発生した後でも、新型コロナウイルスの支出が減少する中、赤字はかろうじて減っています。

したがって、XNUMX 月に終了する LTM 期間の連邦赤字の合計は、 $ 1.6兆 すぐに低下する兆候は見られません。

実際、米国財務省は、差し迫った借入要件に関して、猛烈なキャッチ 22 に陥っています。 これは、金利が上昇するにつれて債務返済コストがはるかに高くなる一方で、FRBの積極的な引き締めへの方向転換により経済が停止し、その後景気後退に陥るにつれて、歳入の伸びが現在のレベルからゆっくりと急激に増加するためです。

たとえば、OMB の現在の 2022 会計年度の純支払利息予測は総額 415 億ドルであり、これはインプライド イールドをちょうど 視聴者の38%が 年度中の公債残高は平均 23.9 兆ドルでした。 しかし、財務省の債務、特に短期国債と 2 年債が繰り越されると、公的債務の平均キャリー コストは急激に上昇します。

2024 会計年度までに、その上昇は簡単に 200 ベーシス ポイントになる可能性があります。つまり、加重平均債務返済コストは 視聴者の38%が 26 兆ドルの公債が予想されます。 順番に、それは意味します 2022年の174億4000万ドル 年間の正味支払利息の XNUMX 倍以上、または今年度の見積もりの XNUMX 倍以上。

同様に、OMB は、来年 (4.6 年度) の収益成長率が 2023% で、支出が -1.0% 減少すると予測しています。 しかし、私たちは両方のアンダーグラウンドを取り上げます。特に、現代の最も困難な大統領選挙に向けての準備期間中に支出が実際に減少するという危険な考えについては.

要するに、アンクル・サムは、FRB が年率換算で 2 兆 1.2 億ドルをさらに投じる一方で、バランスシートを XNUMX か月あたりに縮小するにつれて、今後、少なくとも年間 XNUMX 兆ドルの新しい債務用紙で債券の穴を掘る可能性があります。今日の発表。

つまり、連邦準備制度理事会の印刷機の助けがなく、年間 3.2 兆 XNUMX 億ドルの国債発行に苦戦している債券市場では、古い「クラウディング アウト」症候群が復活しています。 もちろん、その文脈では、棒のショートエンドを取得するのは、ビジネスおよび住宅ローンの借り手です。

もちろん、連邦準備制度理事会の発表後、不可解にも株式を手渡しで購入していたパーマブルは、不可能なことを自分自身に納得させるために新しい妄想を作り上げるのに忙しい. つまり、FRB が「ソフト ランディング」を計画するということです。

日曜日の月ではありません。

これは、現在 75 ベーシス ポイントのわずかな Fed ファンド レートと、年末までに 225 ベーシス ポイントの Fed ファンド レートでは、9.0% を押し上げている総合インフレ率を抑えることができないためです。 特に、商品、PPI、およびサービスのパイプラインで依然として多くのインフレ圧力が高まっている一方で、需要がゆっくりと冷え込んでいる場合はなおさらです。

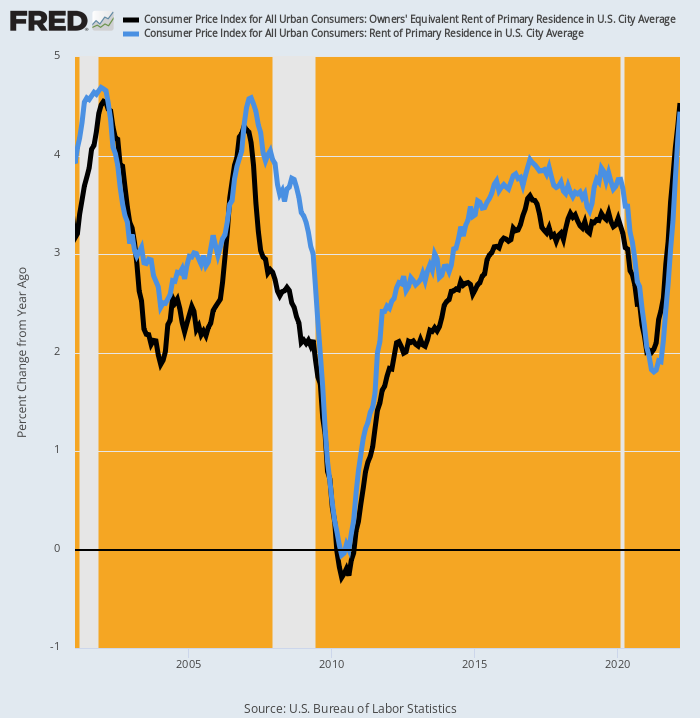

たとえば、CPI は住宅費の上昇から一時的に猶予を受けており、これは主要指数のウエイトの 25% を占め、CPI の食料とエネルギーを減らしたバージョンの 40% を占めています。 つい最近の 2021 年 2.0 月には、Y/Y 率は OER (所有者の等価家賃) で 1.8%、直接賃借人のシェルター インデックスで XNUMX% に低下しました。

しかし、これらの数値はすでにそれぞれ 4.5% と 4.4% に達しており、将来のエスカレーションは 2007 年と 2001 年のピークよりもはるかに高い傾向にあることはかなり確実です。

2001 年から 2022 年までの OER と主要住居の家賃の CPI の Y/Y 変化

実際、コア ロジックの一戸建ての家賃指数は 12 月に 14 ~ XNUMX% 上昇し、さらに上昇傾向にあります。 そして、これらの利益はすべての価格帯で一貫しています。

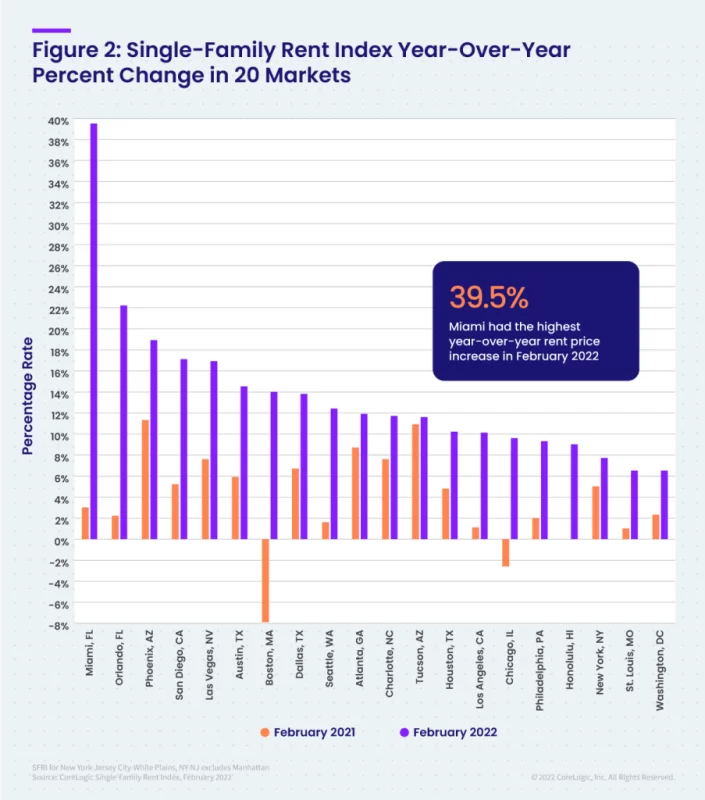

さらに、エスカレーションの速度は想像を絶するものです。 以下のチャートは、2022 年 2021 月の Y/Y 増加と 20 年 XNUMX 月の Y/Y 増加を上位 XNUMX 市場で比較しています。 一部の大都市圏の場合、その増加は天文学的なものでした。

Y/Y 増加率の変化: 2021 年 2022 月対 XNUMX 年 XNUMX 月:

- マイアミ: 3.2% 対 39.5%。

- オーランド: 2.0% 対 22.2%。

- フェニックス: 11.0% 対 18.9%。

- サンディエゴ: 5.2% 対 17.1%。

- ラスベガス: 7.7% 対 16.9%。

- オースティン: 6.0% 対 14.5%。

- ボストン: -8.0% 対 +14.0%。

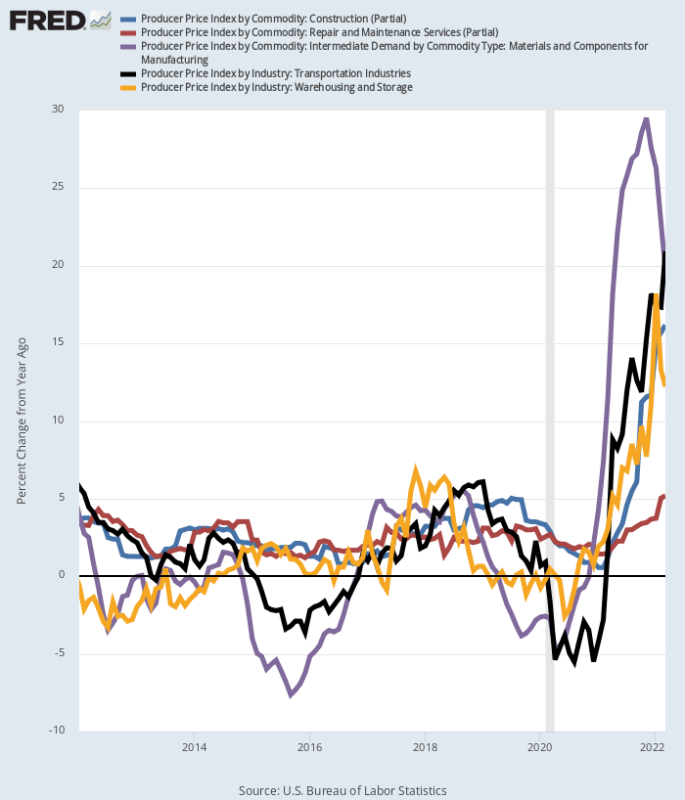

同様に、さまざまな業界で、生産者物価指数を介してパイプラインにインフレの津波が押し寄せています。 以下は、2012 年から 2019 年にかけてのより抑制された上昇率と比較して、XNUMX 月の Y/Y 上昇率です。

- PPI 輸送サービス: +20.9%;

- 製造用 PPI 材料およびコンポーネント: +19.7%。

- PPI 建設サービス: +16.2%;

- PPI 倉庫保管: +12.7%;

- PPI 修理および保守サービス: +5.2%。

選択的生産者物価指数コンポーネントの Y/Y ゲイン

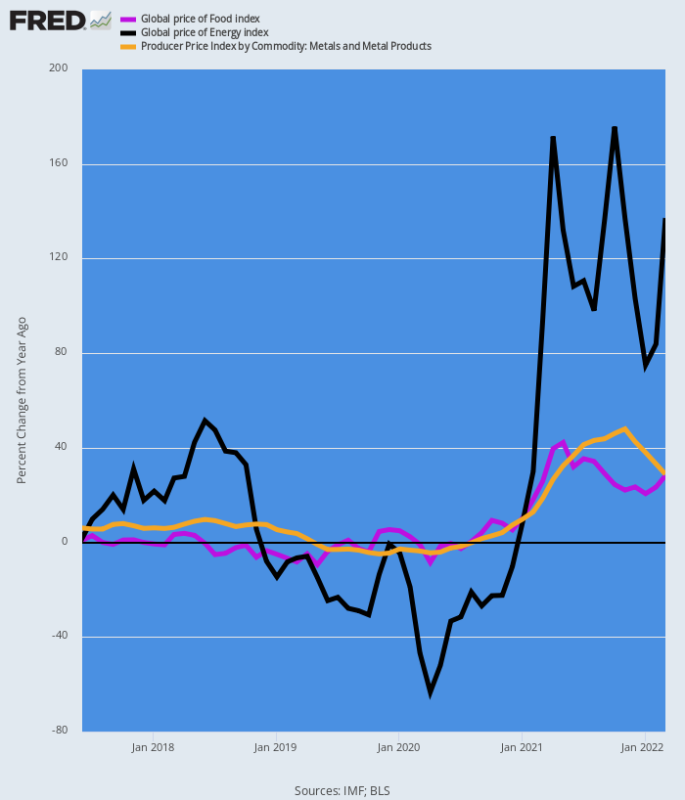

最後に、商品価格指数は想像の域を出ません。 下のチャートは、パイプラインを急降下している Y/Y インフレ潮流を示しています。

コモディティ価格が現在のレベルでピークに達したとしても、黒海のエネルギー、食品、金属の中継基地の混乱が続いていることを考えると、その兆候は見られません。

前年比の変化 商品価格指数の変化:

- エネルギー: +137%;

- 食料: +28%;

- 金属: +28%;

コモディティ価格の前年比

ですから、そうです、FRB は本日、FRB の資金レートを 50 ベーシス ポイント引き上げて開始しました。 しかし、それは、現在進行中の猛烈なインフレを巻き込むために必要なものに対する頭金に過ぎません。

ですから、たとえウォール街がまだその頭を砂の中に深く埋めているとしても、債券自警団は確かに復活の道を歩んでいます。

から転載 著者のページ.

の下で公開 Creative Commons Attribution4.0国際ライセンス

再版の場合は正規リンクをオリジナルに戻してください。 褐色砂岩研究所 記事と著者。