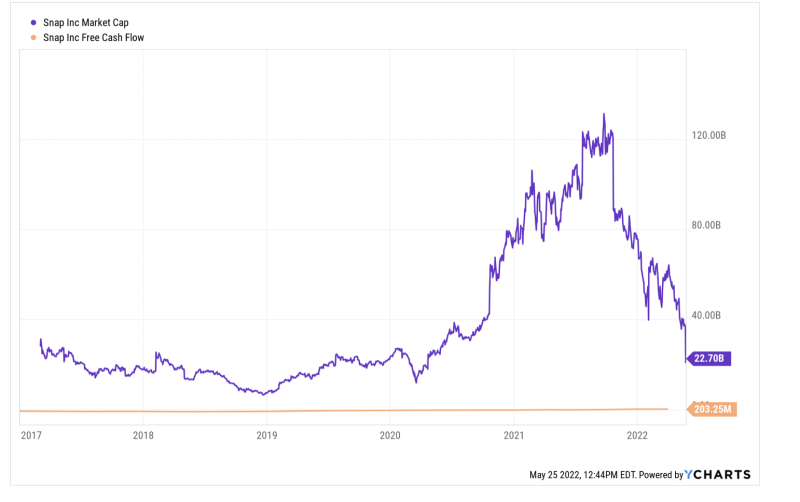

状況は左右され始めており、昨日の Snap Inc. (SNAP) による 43% の急落もその XNUMX つです。

また、企業の時価総額が、前年の 85 年半に 815% 上昇した後、XNUMX か月で XNUMX% 下落した場合、何かが水準に達していない可能性があります。 この場合、開始日は容疑者の中で最も重要です。

SNAP の時価総額は 14.3 年 2020 月にわずか 18 億ドルであり、FRB はこれまでで最も狂った紙幣の印刷を開始しました。 わずか 131 か月後、SNAP の時価総額は XNUMX 億ドルに達しました。合理的な根本的な理由がまったくないことを意味します。

その時点で、LTM の収益とフリー キャッシュ フローはそれぞれ 3.7 億ドルと 6.0 万ドルでした。 これは 35 倍の収益倍数であり、フリー キャッシュ フロー (黄色の線) の無限の評価であり、同社は 2016 年後半に上場して以来、赤インク バージョンを継続的に報告してきました。

それでも、昨日の同社の利益警告と息をのむような急落が、正気に戻るきっかけになったとは言い難い。 実際、203 月の LTM フリー キャッシュ フローはわずか XNUMX 億 XNUMX 万ドルでした。 645X 現在のフリー キャッシュ フロー、そしてまだ - 昨日のフレームアウトにもかかわらず - でクロックイン 111X。

言い換えれば、2020 年 XNUMX 月以降の連邦準備制度理事会の紙幣印刷の狂気は、ロックダウンへの介入に資金を提供するために解き放たれ、金融市場に残っていた合理性の類似性を窒息させました。 そのため、エクルズ ビルに真っ赤な印刷機がないため、束縛されていない評価額がありふれた現実に襲われ、昨日の Snap Inc. 内破のような大惨事がますます頻繁に発生するようになっています。

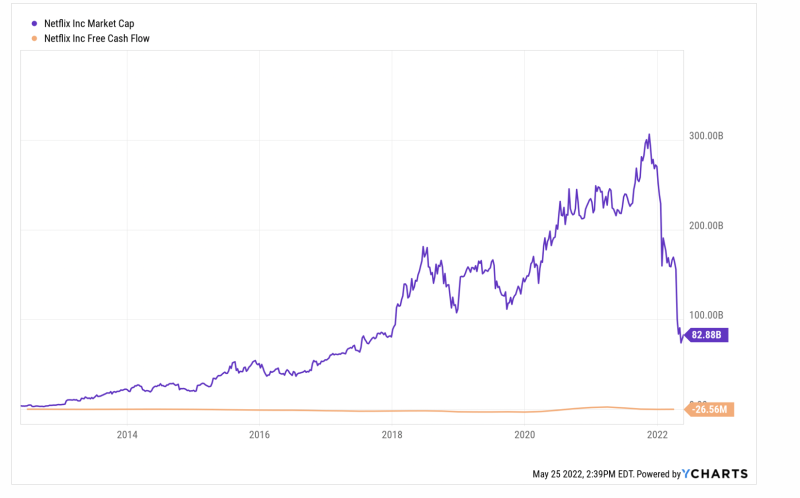

つまり、最近の Netflix の急落は、単にもう XNUMX つの好例です。 時価総額はピーク時から縮小している 2022年の174億4000万ドル 昨年 16 月 82 日に現在 73 億ドルに達し、XNUMX% の急落です。

問題は、Netflix のピーク時の時価総額がまったくの狂気だったということです。 当時、LTM のフリー キャッシュ フローは 151 億 XNUMX 万ドルでした。 202X. 2.46 年 2021 月の LTM 期間に記録された史上最高の XNUMX 億 XNUMX 万ドルのフリー キャッシュ フローを信じたとしても、暗黙の倍率はばかげています。 124X。

もちろん現在、フリーキャッシュフローは同社の歴史的な赤字パターンに戻っており、 - $ 26百万 XNUMX 月の LTM 期間。

そのため、同社の評価が正常化されているかどうかはまだ明らかではありませんが、XNUMX つ確かなことがあります。 2022年の174億4000万ドル 過去 XNUMX か月間の時価総額の減少は、孤立して発生したわけではありません。 スコアによって繰り返されるこの規模と突然の損失は、投機家やバブルライダーの行動に影響を与え、金融市場全体にわたって、良い意味ではありません。

実際、それがFRBのマネーポンピング狂気の本質的な罪です。 それは上昇の途中で不合理な投機を引き起こし、FRBが遅ればせながらインフレとの闘いを余儀なくされた今、下降の途中で際限のない急落と混乱を引き起こすでしょう.

さらに、その見通しは、金融市場や非常に人気のあるゴーゴー株だけに限定されるものではありません。 そして、簡単に得られる富が煙のように消えていくという問題だけではありません。 実体経済も打撃を受けます。

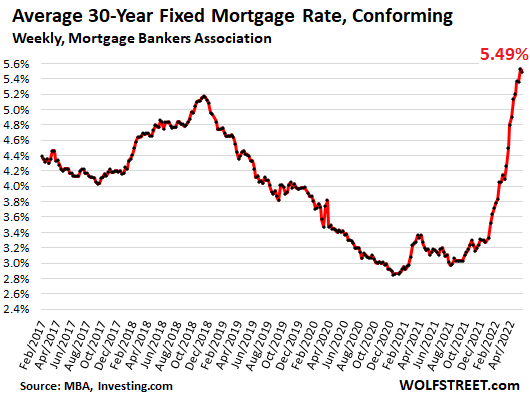

たとえば、住宅ローンの refi 市場における最近の爆発的な取引高とその後の崩壊は、現在 30 年物住宅ローンの金利を 270 ベーシス ポイント引き上げた FRB の政策転換の主要な影響の好例です。

金融危機後の景気拡大が長期化していた頃、住宅ローンの再融資の傾向水準は、171 年と 121 年にそれぞれ四半期あたり平均 2017 億ドルと 2018 億ドルでした。 しかし、以下のシーケンスに示されているように、2019 年 2020 月に FRB がマネー スピゴットを開放し、XNUMX 年 XNUMX 月に悪意を持って準備されたとき、すべての地獄が解き放たれました。

140 年第 2 四半期の 2019 億ドルの水準と比較すると、住宅ローンの refi 活動は月を飛び越え、 2022年の174億4000万ドル 2年第2021四半期。これはおおよそのレベルを表しています 五回 通常の金利、つまり何百万もの住宅ローンが突然の急増で借り換えられ、金利が底を打ったことを意味します。

住宅ローンの Refi の四半期ごとのボリューム:

- Q2 2019:140億ドル;

- 3 年第 2019 四半期: 211 億ドル。

- 4 年第 2019 四半期: 366 億ドル。

- 1 年第 2020 四半期: 346 億ドル。

- 2 年第 2020 四半期: 502 億ドル。

- 3 年第 2020 四半期: 620 億ドル。

- 4 年第 2020 四半期: 694 億ドル。

- 1 年第 2021 四半期: 709 億ドル。

- Q2 2021: 726億ドル;

- 3 年第 2021 四半期: 583 億ドル。

- 4 年第 2021 四半期: 498 億ドル。

- Q1 2022: $ 424B

下落局面は現在進行中です。 Refi ボリュームは 42 年第 1 四半期に 2022% 減少し、FRB は利上げキャンペーンを開始したばかりです。 実際、XNUMX 月中旬の時点で、FRB の資金率は依然として実質的にゼロでした。

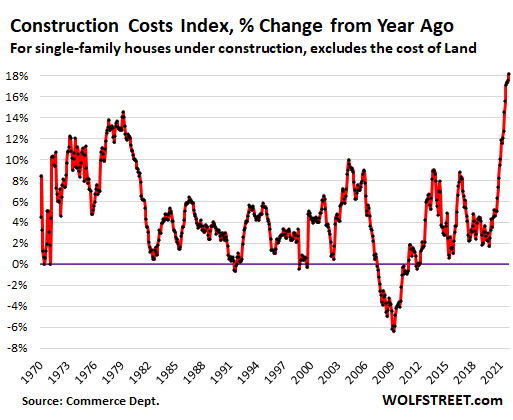

今後、金利の上昇と住宅ローンの組成の急落の影響は多岐にわたります。 XNUMX つには、過去 XNUMX 年間の住宅価格の大幅な上昇が、材料費と人件費の高騰によって新しい住宅供給が大幅に削減されているため、従来の方法で市場を簡単に一掃するために突然転覆することはありません。

実際、家を建てることに関係するほぼすべてのもので、供給側のインフレが大幅に進んでおり、住宅建設指数は前年の水準から 18% 上昇し、価格に関係なく一部のアイテムの入手可能性が完全に制限されています。 この傾向がすぐに逆転することはなく、エネルギー価格と中国のロックダウンによってはさらに悪化する可能性があります。

一方、所有権市場から締め出された買い手候補は全員、賃借しなければならなくなります。 また、スクイーズは単なる限界ではありません。 たとえば、2021 年 25 月には、新築住宅の販売価格の 300,000% が 2022 ドルを下回っていました。 しかし、10 年までに、新築住宅販売のわずか 300,000% が XNUMX 万ドル未満でした。

所有権市場で急速に激化する逼迫により、賃料が押し上げられ、民間の追跡会社によると、賃料はすでに前年比で 20% 以上上昇しています。

直接賃料と間接賃料(つまり所有者の等価賃料)が CPI の 32% を占めるという事実を考えると、8.3% の総合 CPI 率がすぐには下がらないことは明らかです。 つまり、FRB には、金利を着実に引き上げる圧力から逃れる道がないということです。

同様に、refi 市場の崩壊が差し迫っていても、「強い」とされる消費者が影響を受けないわけではありません。 上記の 2020 年から 2021 年の refi 数値に組み込まれた住宅ローンのサービス コストの大幅な XNUMX 回限りの削減は、それに比例して PCE の栓を開きました。

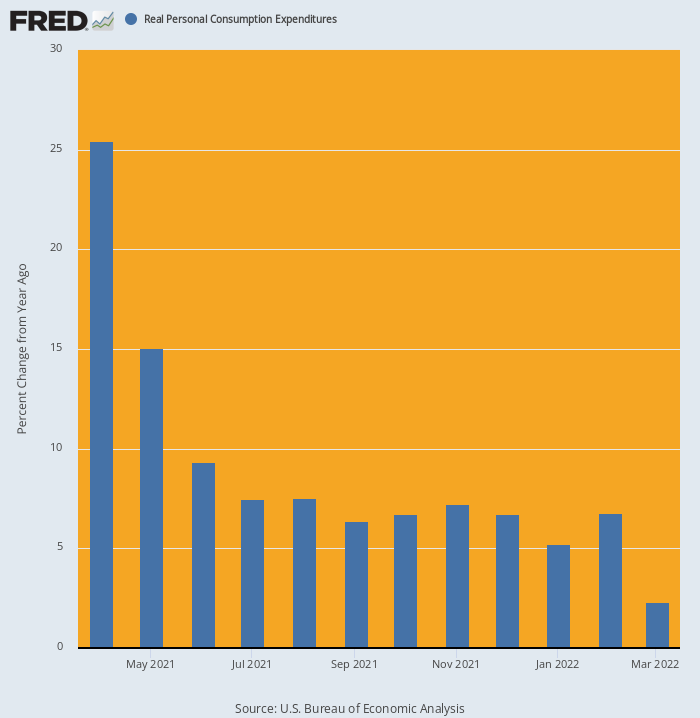

実際、レフィ効果が昨年春の1.9兆XNUMX億ドルのバイデンのスティミーラウンドと組み合わされたとき、家計支出は地球の低軌道に入りました。 で上がった 視聴者の38%が XNUMX 月は前年比で推移し、年末まで高水準で推移した。

しかし、2022 年 XNUMX 月までに、その勢いはすでに急激に弱まっています。 実際、家計支出はわずか 視聴者の38%が XNUMX月以降は明らかにマイナスに向かっている。

2020 年 2022 月から XNUMX 年 XNUMX 月までの実質 PCE の Y/Y 変化

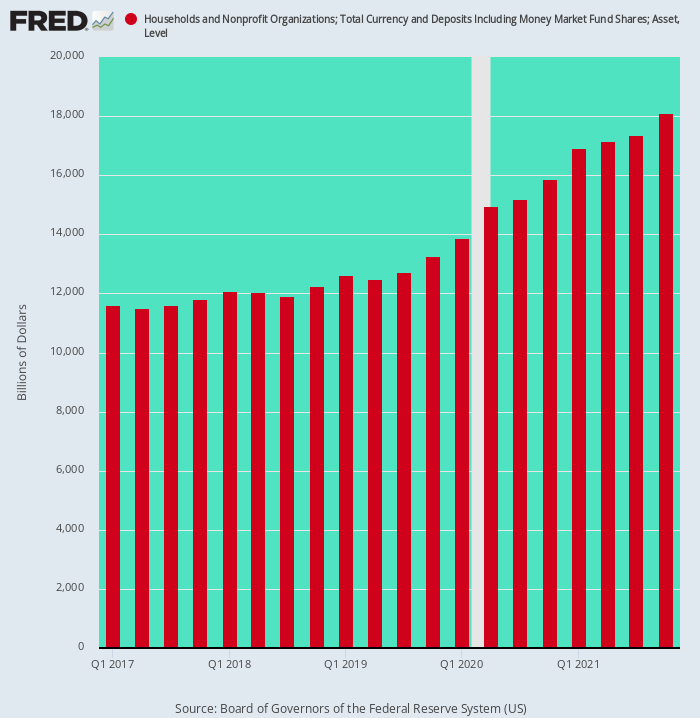

最後に、ウイルスパトロールの妨害と強制的な支出削減のおかげで、家計の現金預金が大幅に増加したことも、一度限りの出来事であったことに注意する必要があります。 したがって、4 年第 2019 四半期までの 1.45 年間で、家計の現金預金は XNUMX 兆 XNUMX 億ドル増加しました。これは、過去 XNUMX 年間の傾向を表しています。

しかし、新型コロナウイルス感染症後の金融および財政の停滞の騒動により、現金預金は $ 4.84兆 または、3.3 年第 4 四半期から 2019 年第 4 四半期までの以前のトレンド レートの 2021 倍

言うまでもなく、これらの棚ぼたは消費能力と消費意欲を急激に押し上げましたが、「強い」消費者の下でのその支持も同様に消滅する準備ができています。 今後、これらの異常な現金残高は、大幅に増加するのではなく、実際に減少し、メインストリート経済の下に別の落とし穴を提供します.

家計の現金残高、1 年第 2017 四半期~4 年第 2021 四半期

要するに、ウォール街とメインストリートの経済の両方が、ロックダウン、連邦準備制度理事会の金の刷り込み、ワシントンのせっかちなパルーザによってひどく混乱し、ゆがめられてきたので、連邦準備制度理事会が経済危機に陥るにつれて、多くのものが「スナップ」しようとしています。絶望的なインフレ闘争モード。

これが実際に意味することは、SNAP の時価総額のような現在の経済数値は、今日ではなく明日の出来事であるということです。 実際、バックミラーは、SNAP の株主が昨日経験したこと、つまり非常に無作法な目覚め以上のものへの信頼できるガイドではありません。

作者より転載 ページ.

の下で公開 Creative Commons Attribution4.0国際ライセンス

再版の場合は正規リンクをオリジナルに戻してください。 褐色砂岩研究所 記事と著者。