第1部

先週の金曜日、ウォール街のギャンブラーは「悪いニュースは良いニュース」で再び走り、納屋の周りを熱狂的に追跡した後、平均をわずかに上げました。 しかし、結局のところ、ウォール街のデイトレーダーが行っているゲームのことは忘れて、悪い経済ニュースはまさに悪いニュースであることを認識する時が来ました。

3.7 月の雇用統計の明らかなマイナス要因は、失業率が 3.5 月の XNUMX% から XNUMX% にわずかに上昇したことです。 これは、経済が冷え込んでおり、FRB が引き締めキャンペーンを緩和できることを意味すると考えられていました。

しかし、私たちがよく言っているように、U-3 の失業率は紙に印刷されているほど価値がありません。 しかし、それは XNUMX 月の雇用報告書の実際の悪いニュースを少しも否定するものではなく、この悪いニュースはレポートの内部全体に広範に広がっていました。 実際、レポート全体は、労働市場が弱く、強くないこと、および米国経済が停滞した昏迷に陥っていることを示す証拠にすぎません。

一つには、家計調査から計算されたU-3失業率は、失業者数が306,000人増加したため、より高くなりましたが、雇用された労働者の数は実際には328,000人減少しました。

それは正しい。 BLSのシュレーディンガーの猫は、仕事は +261,000 事業所調査によると、世帯調査では前述の -328,000。

確かに、これがたった XNUMX か月の異常である場合は、それを無視するのが合理的です。 しかし実際には、XNUMX 月以来、XNUMX つの調査は反対の方向に進んでいます。アルゴに直接フィードする施設調査は、 1億1000万人 。

同時に、世帯調査数はわずかに増加しました 150,000 仕事。 それは 94%減!

さらに、2020 年 158.61 月のコロナ前のピークまでさかのぼると、断絶はさらにひどいものになります。 つまり、XNUMX月に掲載された世帯調査の就業者数XNUMX億XNUMX万人は、実は 258,000低い ロックダウン前よりも、施設調査の数値は 804,000 高い。

もちろん、どちらの数値も特筆すべきものではありませんが、この不一致に大きな謎はありません。 何が起きているのかというと、生活費の高騰に対応するために人々が複数の仕事に就いているということです。また、在宅勤務により、フリーランサーやギグ ワーカー (特にテクノロジー セクター) が非常に簡単に仕事をするようになったためです。 XNUMX つ、XNUMX つ、さらには XNUMX つの雇用主の給与計算に自分自身を結び付けます。 これらはすべて、事業所調査では「仕事」としてカウントされますが、世帯調査ではカウントされません。

言うまでもなく、不注意な雇用主の人事部門を欺く週 5 時間の仮想作業を含む 40 番目または XNUMX 番目の仕事は、現場で XNUMX 時間の実際の仕事をする従来の仕事と同じではありません。 前者は、実際の米国の労働市場の慢性的な過大評価につながるデータのノイズのもう XNUMX つの例です。

雇用レベル: 世帯調査 (紫色の線) 対 事業所調査 (茶色の線)、2020 年 2022 月から XNUMX 年 XNUMX 月まで

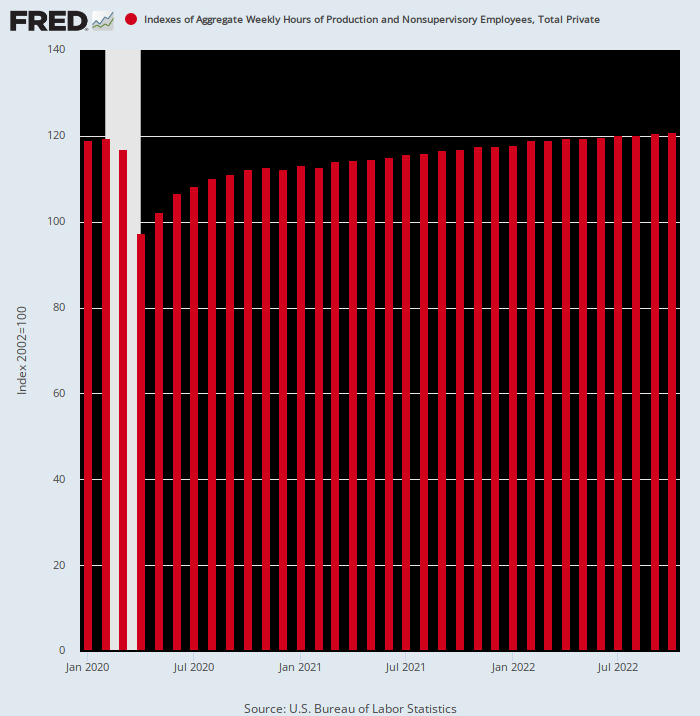

いずれにせよ、BLS が発表した総労働時間指数が、労働市場に対する多くの悪評の中で最も有用であることがわかったのはそのためです。 少なくとも、パートタイムのギグとフルタイムの雇用を混同しておらず、Twitter での (元) 計画者の XNUMX 番目の仕事を、「強い」労働市場の証拠とは見なしていません。

これに基づいて、公的債務が 2020 兆ドル増加し、FRB のバランスシートが 4.5 兆ドルから 4 兆ドルに急増した 9 年 32 月以降のスティミー パルーザの後に実際に得られたものを以下に示します。 つまり、民間部門で雇用された総労働時間は、その XNUMX か月間でわずかにしか増加しませんでした。 正確に言えば、雇用時間の増加はわずか 視聴者の38%が 年1回

2020 年 2022 月から XNUMX 年 XNUMX 月までの民間部門の週総労働時間の指標

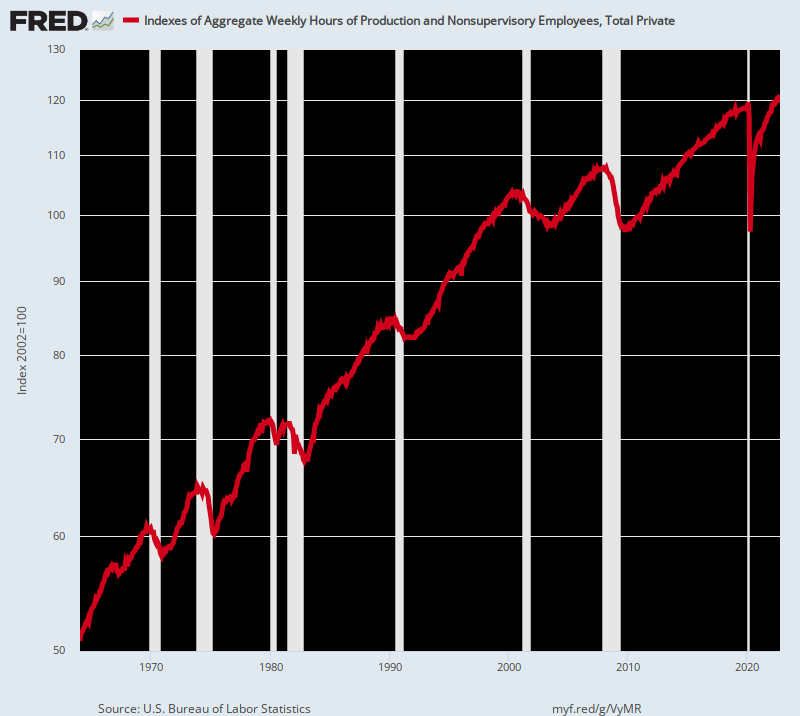

別の言い方をすれば、XNUMX 月の雇用統計は、「強い」と言われている労働市場が失速していることを非常に明確に示しており、それは何年も続いています。 実際、XNUMX 月の指数は、 視聴者の38%が 2007 年 XNUMX 月の金融危機前のピーク以来、年間 視聴者の38%が 1964 年から 2000 年の間に雇用された労働時間の年間成長率。

したがって、金融報道機関がデータを正直に報告した場合、経済への実際の労働投入を測定するために、偽の見出しの仕事数ではなく、総時間指数を使用することになります。. その場合、もちろん、金曜日に起こった経済学者のような、さらに別の「強い」雇用統計を主張する経済学者の口論にはなりません。

オバマのエコノミスト、ベッツィー・スティーブンソン: 堅調な雇用報告….多くの雇用、広範なベース、および賃金の伸びはわずかに鈍化しています。 連邦準備制度理事会は、私たちにそのソフトランディングをもたらすかもしれません

ジャスティン・ウルファーズ、ケインジアン学者: 非農業部門の雇用者数は 261 月に +XNUMX 増加しました。 恒星の仕事の成長。 過去 52 か月は、23 月が +3.7k、XNUMX 月が -XNUMXk の修正を示しているため、これはさらに強力なレポートです。 失業率は XNUMX% に上昇しました。これは非常に強い経済です。

本当に? 過去 15 年間の真の雇用の伸び (すなわち総雇用時間数) は、過去の平均の XNUMX 分の XNUMX にすぎませんが、これらの猫は「強い」という言葉を吐き続けています。

総労働時間の指標、1964 年から 2022 年

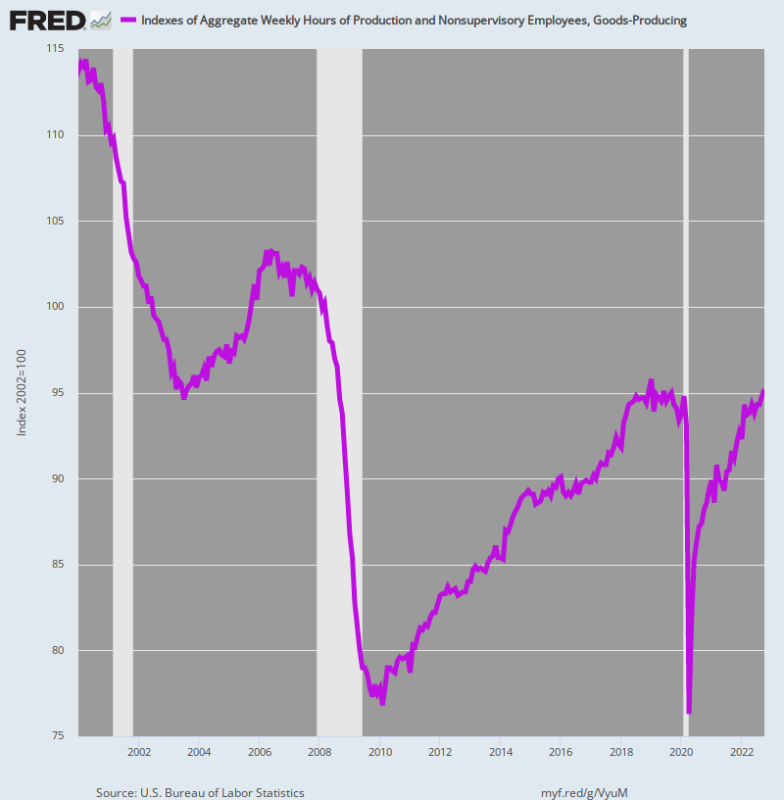

さらに、商品を生産するセクター(製造、エネルギー、鉱業、公益事業)における高賃金で生産性の高い仕事に関しては、データはさらに明白です。 商品生産部門の総労働時間数の指標は、まだほぼゼロです。 0.6%以下 2019年XNUMX月にCovid前のピークを迎えました。

言うまでもなく、これは大したことです。なぜなら、生産性の高いセクターは平均年収 21.3 ドルで 68,300 万人を雇用しているからです。 合計すると、セクターの年間給与は次のようになります。 $ 1.46兆。

したがって、私たちが頻繁に指摘しているように、私たちが持っているのは生まれ変わった仕事の30か月のサイクルです. ウイルス パトロールが命じた 2020 年 XNUMX 月の大幅な急落の後、商品製造部門で雇用されている労働時間はまだ振り出しに戻っていません。

さらに、長期的な傾向に関して言えば、全体像は悲惨なものです。 2000 年 XNUMX 月の世紀の変わり目レベルと比較すると、生産性の高い部門での総労働時間は減少しています。 視聴者の38%が 2022年XNUMX月現在。

下のチャートを「強い」労働市場として特徴付ける人が正気であれば、私たちの理解を超えています。 それが本当に意味しているのは、ワシントンの公衆衛生用語が米国経済の供給側を押しつぶし、民間部門がXNUMX年以上南下していた現状を取り戻すのに苦労したことです.

2000 年 2022 月から XNUMX 年 XNUMX 月までの製造部門の総労働時間指数

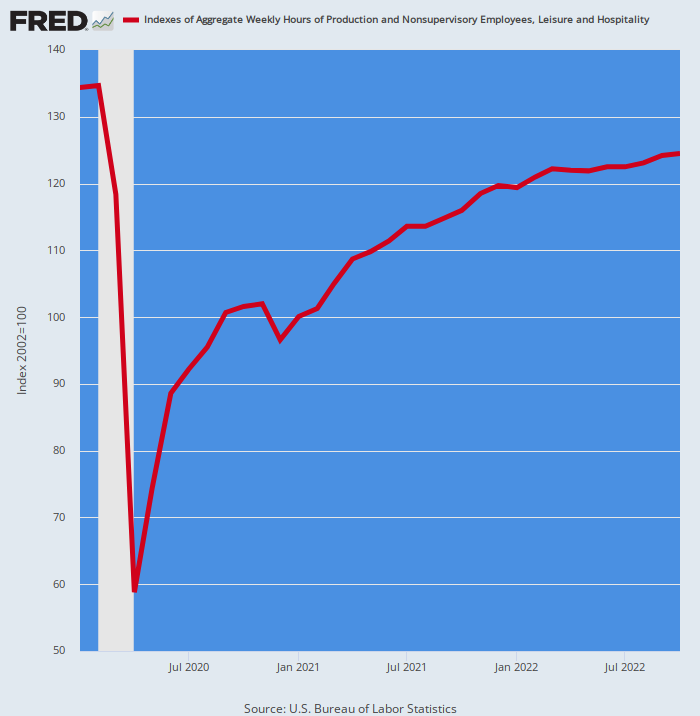

また、商品を生産するセクターも例外ではありません。 賃金スペクトルの反対側では、XNUMX月に低賃金のレジャーおよびホスピタリティ部門で働いた時間の指標が掲載されました 7.8%以下 2020 年 40 月の水準です。 これは、約 XNUMX 億ドルの年換算の給与が依然として行方不明になっていることを意味します。

それは正しい。 2020年春のロックダウン災害は非常に深刻で、セクターでの労働時間は 56%!

それ以来、セクターは非常に深い穴から掘り起こしてきたため、過去の雇用データのどこにも前例がありません。 しかし、これらの生まれ変わった時間がすべて回復した後でも、インデックスはロックダウン前のレベルをXNUMX分のXNUMX近く下回っています。

別の言い方をすれば、下のグラフは「強い」労働市場とは何の関係もありませんが、ウォール街のガマーは 2020 年 XNUMX 月以降に回復したすべての仕事を大騒ぎしています。その後、民間部門が足場を取り戻すための必死の闘いが続きました。

2020 年 2022 月から XNUMX 年 XNUMX 月までのレジャーおよびホスピタリティ部門での総労働時間の指標

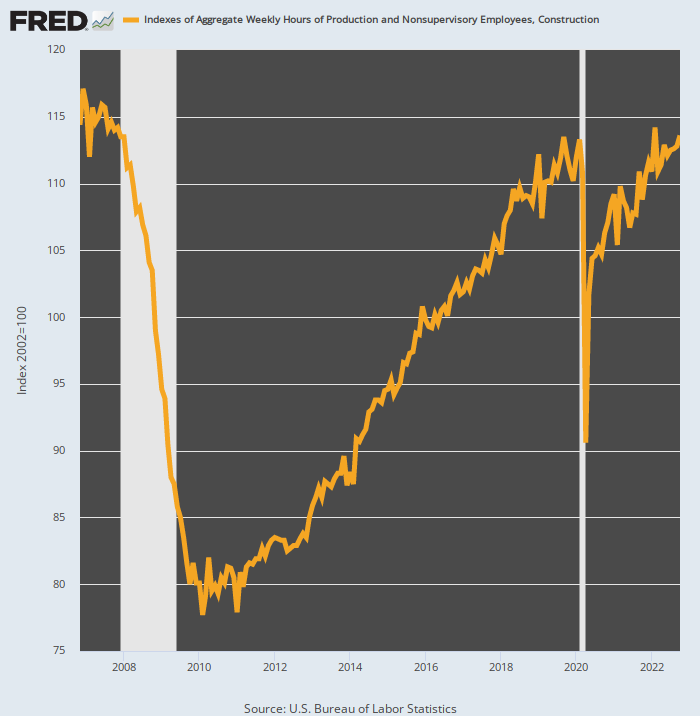

たまたま、話は高賃金の建設部門でも同じです。 0.26月の総労働時間は、2020年XNUMX月のCovid前のピークをわずかに上回った(+XNUMX%)だけでした。 さらに重要なことに、XNUMX月の指数は依然として 3.0%以下 この水準は 2006 年 XNUMX 月にさかのぼります。これは、労働市場のこの部門がかなり長い間マイナスの勢いを経験していることを意味します。

言うまでもなく、16 年前に比べて XNUMX 月の建設労働時間が大幅に減少したとき、下のグラフを「強い」労働市場の証拠として説明する方法はまったくありません。

ここで起こったことは、労働市場の他の多くの部門と同様に、ウイルス パトロールが壊滅的な被害をもたらしたことです。 視聴者の38%が 2020 年 XNUMX 月の労働時間の急落。それ以来毎月報告されている生まれ変わった仕事と時間は、民間部門による巨大な発掘作業にすぎません。

2020 年 2022 月から XNUMX 年 XNUMX 月までの建設部門の総労働時間の指標

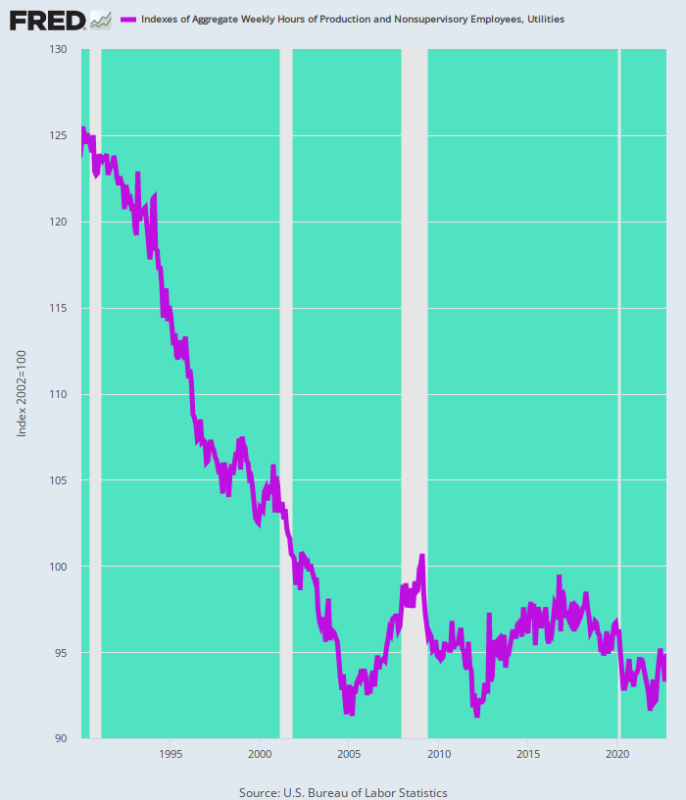

もう XNUMX つの高賃金部門で、労働時間の減少傾向が長く続いているのは公益事業部門です。 XNUMX 月の総労働時間は、まだほぼ減少しています 2% 2020年XNUMX月のCovid前のレベルから。

さらに重要なことは、それが 2022 年間続いた下降行進の最後尾だったことです。 したがって、XNUMX 年 XNUMX 月の「強い」と推定される労働市場が展開されました。 24% 少ない時間s 1990 年初頭の状況よりも。

公益事業部門の総労働時間の指標、1990 年から 2022 年

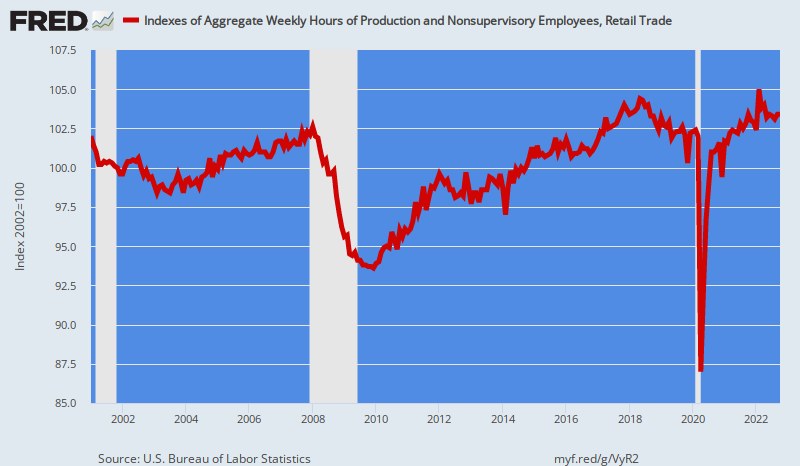

小売部門では、労働時間は 53 か月前の 2018 年 17 月にピークを迎えました。 1%以下 XNUMX年前がピーク。

繰り返しますが、生まれ変わった仕事と労働時間を労働市場の「成長」として扱う理由はありません。 そして最も確かなことは、過去 22 年間、雇用がトレンドベースで実際に横ばい状態にあったことを考えると、XNUMX 月のレポートが強さを裏切ったという考えは、ただの馬鹿げたことです。

それでも数字は嘘をつきません。 2001 年 102.0 月の小売部門での総労働時間の指標は、103.4 年 2022 月の XNUMX と比較して XNUMX でした。したがって、これを計算すると、年間成長率は 0.06%、 丸め誤差をクレジットしたい場合。

2001 年 2022 月から XNUMX 年 XNUMX 月までの小売部門の総労働時間の指標

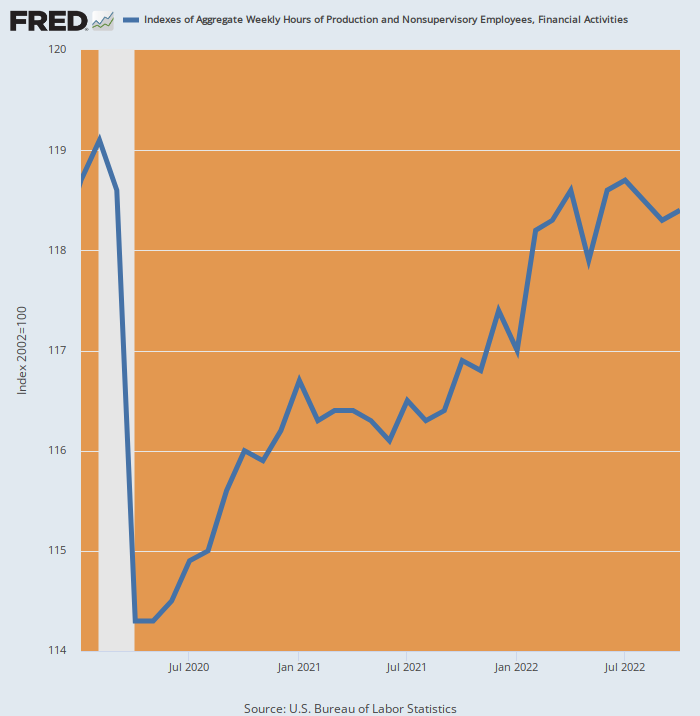

横ばいのもう XNUMX つのセクターは、金融サービスと不動産です。 XNUMX 月中の総時間数の指標は、実際には昨年 XNUMX 月のレベルを下回り、依然として 1%減 2020 年 XNUMX 月に投稿した場所よりも。

この停滞の重要性を否定してはなりません。 結局のところ、過去 XNUMX 年半の間、金融市場と不動産には文字通りのブームがありましたが、雇用は横ばいでした。

したがって、ここにも「強い」労働市場はありません。

2020 年 2022 月~XNUMX 年 XNUMX 月の金融および不動産セクターの総時間数のインデックス

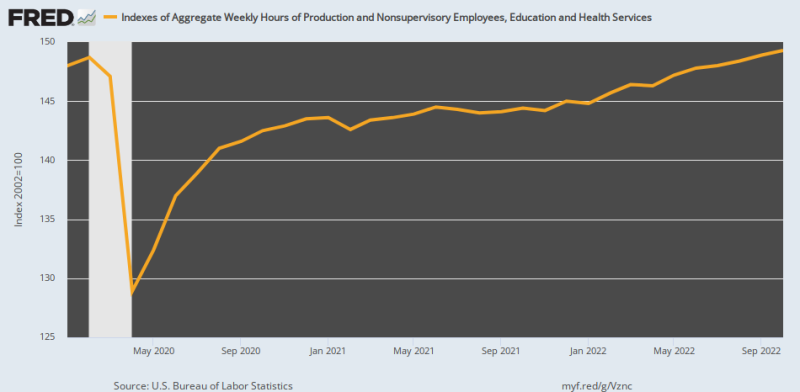

以前は活況を呈していた教育と健康部門でさえ、収穫量が増えています。 2022 年 XNUMX 月の総労働時間の指標は、微視的な年間成長率を表しています。 視聴者の38%が2020年XNUMX月と比較。

グラフから明らかなように、ここでは生まれ変わった時間も扱っています。 ウイルスパトロールの指揮により、13.3 年 2020 月に指数は XNUMX% 急落しました。 によると、 視聴者の38%が それ以降に増加した時間のうち、2020 年 XNUMX 月の最高水準点からの有機的な成長ではなく、ロックダウンによって失われた時間の回復によって説明されました。

参考までに、56 年 2020 月までの XNUMX 年間の成長率は 視聴者の38%が 年間 - レベル 22X 半世紀以上にわたって上昇しています。 そのため、政府の移転支払いと優遇税制によって強力に下支えされたセクターの場合でも、労働時間で測定した雇用の伸びは鈍化し、ほとんど伸びませんでした。

2020 年 2022 月から XNUMX 年 XNUMX 月までの教育および医療サービスの総時間数の指標

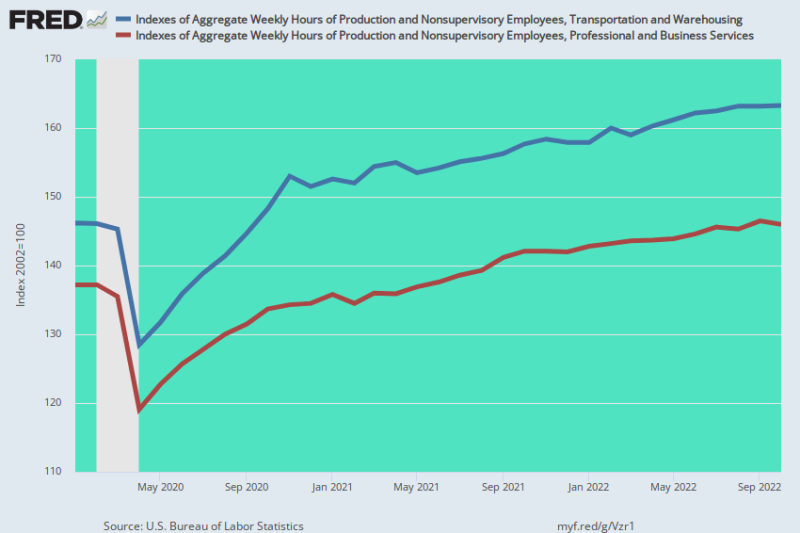

実際、BLS が集計時間指数を提供する 2022 ほどの個別の業界すべてのデータを調べると、2020 年 11.7 月のコロナ前のレベルと比較して、6.4 年 2020 月に有意な増加を示したのは XNUMX つだけでした。倉庫および輸送部門の指数は XNUMX% 上昇し、専門サービスおよびビジネス サービスの指数は、XNUMX 年 XNUMX 月のコロナ前の水準よりも XNUMX% 高くなりました。

しかし、どちらの場合も、ウッドパイルに沿ってスカンクが滑っているのが見えます。 十分に文書化された Amazon 配送商品の急増は、ロックダウンと大規模な混乱の持続不可能な成果物でした。 もちろん、それは終わりましたが、それが続いている間、倉庫と輸送部門で大規模な雇用ブームがありました。 したがって、レイオフが始まると、下の青い線は南に向かう可能性があります。 ビッグタイム。

同様に、在宅勤務は専門職やビジネス部門に集中しています。 しかし、先週の Twitter 労働力の 50% 削減と Facebook での差し迫った大量虐殺に代表される最近のテクノロジー セクターでの大規模なレイオフは、家に隠れて XNUMX 倍の給料を集めている人々に報復の日を告げるものです。

実際、アメリカで最も賃金の高い仕事の 22.5 万を占めるこの部門での過剰雇用は、途方もない規模で発生した可能性があります。 そして、それは、下の茶色の線も、今後数か月で急激に南に向かうことを意味します.

2020 年 2022 月から XNUMX 年 XNUMX 月までの輸送および倉庫保管、プロフェッショナルおよびビジネス サービスの総時間数のインデックス

要するに、労働市場は決して強いとは言えず、実際には、2020 年 XNUMX 月の Covid 前のピーク以来、全体的に実質的にゼロ時間の成長を反映しています。 したがって、米国経済も強いという派生的な考えは、ただのばかげた考えにすぎません。

第2部

皮肉なことに、上に示した米国の労働市場の組織的な構造的弱体化は、世界の中央銀行による大規模な紙幣の刷り込みの文脈で発生しました。 に比べ $ 4兆 2002 年には、世界の中央銀行のバランスシートを合計すると、 $ 43兆。

記録された歴史の中でこのようなことは何もありませんが、世界経済への影響の違いは、次に来るもののリンチピンです. つまり、米国のような人件費の高い地域では、過去 XNUMX 年間の紙幣印刷のバッカナリアが、中国が主導する低コストの場所への工業生産の大規模なオフショアリングにつながりました。 その結果、安価な外国製品が大量に流入したため、「ローフレーション」と思われる現象が同時に発生しました。

同時に、中国、ベトナム、メキシコ、およびその他の低コスト経済における相互的な通貨の拡大は、聖書に書かれているような規模の負債に煽られた悪意のある投資を生み出しました。 その結果、米国、ヨーロッパ、およびその他の先進国の消費者にサービスを提供するための生産能力が大幅に肥大化しました。 つまり、先進国は低成長/低インフレの繁栄期と思われる時期を迎えたのに対し、それまで発展途上だった世界は、負債に支えられた投資と製造業の生産が猛烈なスピードで増加した.

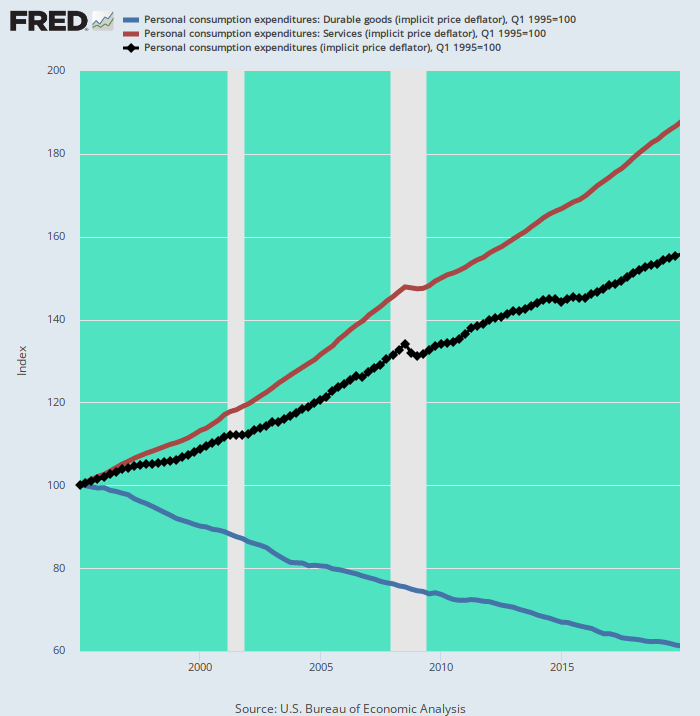

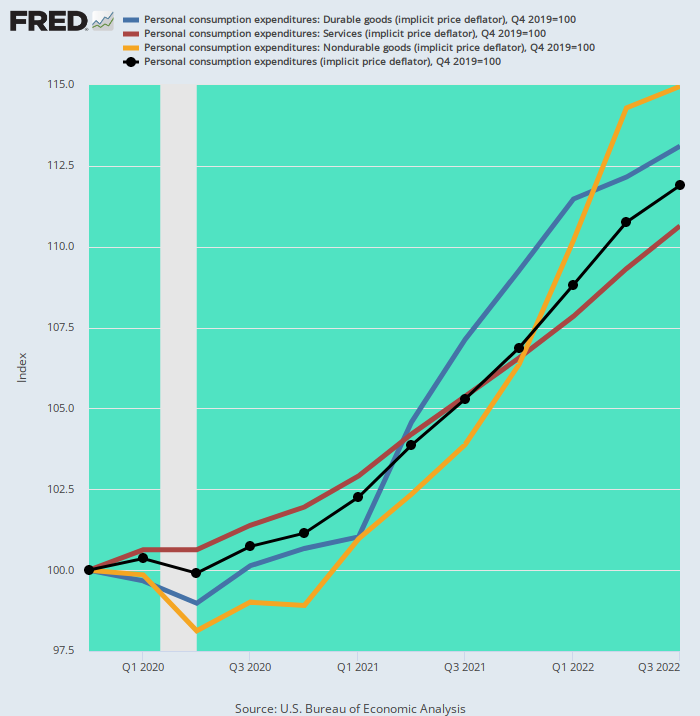

実際、米国経済への影響を「スプリット スクリーン インフレ」と呼ぶことは、その言葉を正当化することはほとんどできません。 25 年代半ばに中国が輸出大国になってから 1990 年間、米国の耐久財の PCE デフレーターは驚異的な水準で急落しました。視聴者の38%が、サービスのPCEデフレーターは+ 87%。

しかし、連邦準備制度理事会がその年間インフレ「目標」に無頓着に焦点を当てているという点では、すべてが順調であると考えられていました。 FRB が 2.00% という神聖な目標を達成したのは、耐久財のインフレ率が 1.80 回限りで持続不可能になったためであり、その結果、望ましい物差し (PCE デフレーター) が目標をわずかに下回りました (XNUMX%)。

年間指数の変化: 1995-2019

- 耐久財デフレーター: -2.00%;

- PCE サービス デフレーター: +2.56%;

- 全体的な PCE デフレーター: + 1.80%

スプリット スクリーン インフレ: 全体的な PCE デフレーターと耐久財デフレーターおよびサービス デフレーター、1995 年から 2019 年

もちろん、軟膏のハエは、ニューヨークからロンドン、ムンバイ、上海に至るまで、あらゆる場所で金融資産の大規模な並行インフレでした。 しかし、中央銀行の信用が拡大し続ける限り、巨大な世界金融バブルと、それが不安定な状態にある 260 兆ドルの負債は、どうにか生き残りました。

もういや。 米連邦準備制度理事会(FRB)やその他の中央銀行は、水面下でずっと煮えくり返ってきた猛烈な商品やサービスのインフレを抑えるために、世界の金融バブルを容赦なく攻撃する必要があります。

結局のところ、大規模でデフレなグローバル サプライ チェーンは、特に外因性の混乱に直面した場合、維持するにはあまりにも脆く、人工的すぎるものでした。 それらは2019年以降、Covidロックダウン、世界的な大規模な政府支出の刺激策、そして世界の商品市場と決済および取引システムに対するワシントンの制裁戦争の形でもたらされました.

とりわけ、これにより、分割画面のインフレ時代が一晩で消えました。 2019 年 1980 月以降、財セクターによる国内サービスのインフレに対するカウンターウェイトはありません。 耐久財と非耐久財の両方のデフレーターが XNUMX 年代初頭以来見られなかった速度で上昇しており、PCE デフレーター全体が XNUMX 倍以上に上昇しています。

実際、サービス デフレーター (茶色の線) は 3.73 年第 4 四半期以降、年間 2019% 増加しており、耐久財 (青色の線) と非耐久財 (黄色の線) が全体の PCE デフレーター インデックス (黒色の線) を急激に引き上げており、出遅れています。 .

4 年第 2019 四半期以降の年間指数の変化:

- PCE サービス デフレーター: 3.73%;

- 耐久財の PCE デフレーター: 4.58%;

- 非耐久財の PCE デフレーター: 5.21%;

- 全体的な PCE デフレーター: 視聴者の38%が

PCE デフレーターとコンポーネント、4 年第 2019 四半期から 3 年第 2022 四半期

言うまでもなく、FRB は現在、完全に追い詰められています。 財部門の人為的な「ローフレーション」は今や終わった。 どちらかといえば、グローバルサプライチェーンのさらなる崩壊は、商品生産がよりコストの高い国内の場所に戻るため、1995年から2019年の低インフレの棚ぼたの逆戻りを引き起こすでしょう。 そしてもしネオコンがワシントンでのやり方を続ければ、ロシアに対する代理戦争は激化し、商品市場で破壊的な乱闘の新たなラウンドを引き起こすだろう.

それはまた、崩壊する金融バブルを救うためのFRB自慢の「ピボット」が起こらないことを意味するでしょう。 商品、サービス、および労働力のインフレの勢いは、エクルズ ビルディングが方向転換するには強すぎるだけです。 さらに、FRB の絶対主義的な数字によるペイントの決定は、その神聖な 2.00% のインフレ目標に戻るため、現在急降下している大規模な金融デフレを引き延ばすだけです。

セルサイドのエコノミストが理解していないのは、雇用とインフレの間のケインジアン・フィリップス曲線のトレードオフがそもそも有効ではなかったことです。 また、ロックダウンと景気後退による最近の大規模な経済活動の混乱は、現在の政府のデータ ポイントが過去のビジネス サイクルの傾向とほとんど似ていないことを意味します。

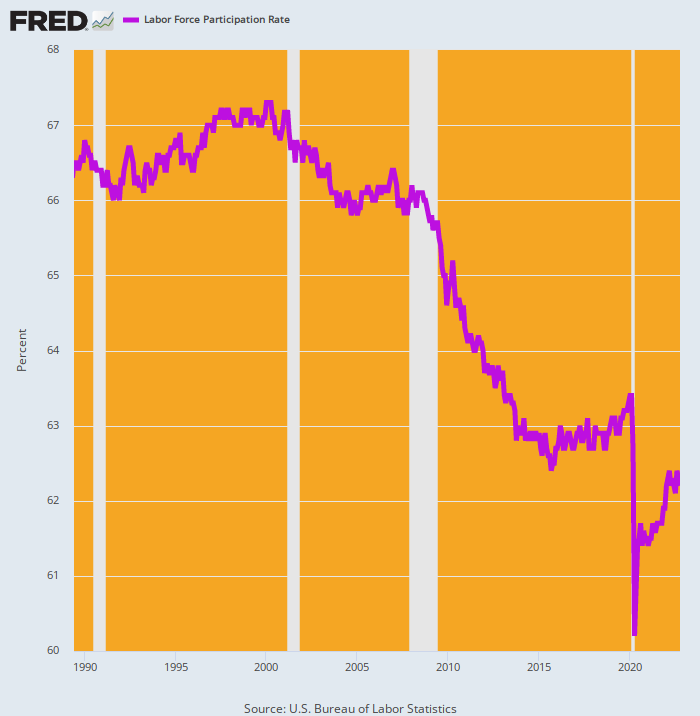

後者に関しては、労働力率は、景気循環がいわゆる完全雇用に達したときにピークに達する傾向があり、これは利用可能な増分労働時間が有給雇用に引き込まれたことを反映している。 これは、1990 年、2001 年、2008 年から 09 年、2020 年の不況前の期間の下のグラフで明らかであり、サプライサイドの魔法が働いているケースです。

つまり、追加の労働資源を収益化された経済に引き込むことは、本質的にインフレを引き起こすわけではありません。 インフレは最終的には、あまり多くの人が働いていない悪いお金から来ています。

同様に、収益化された経済からの労働資源の損失は、失われた労働収入が移転支払いと既存の貯蓄の減少に置き換えられた場合、本質的にデフレではありません。

そして、それが私たちが今いるところです。 財政的および金融的な刺激策が大量に出てきましたが、労働力率は依然として非常に現代的な低水準にあります。 それは、ワシントンによって生み出された人為的な支出「需要」が、非生産と国が支援する怠惰に対する財政補助金によって打ち消されたからです。 刺激乗数はありませんでした!

これに関連して、以下のチャートを 1990 年に開始したのには十分な理由があることに注意してください。 それ以前の 40 年間は、1950 年から 1990 年の間に、女性が (家計ではなく) 収益化された労働力に大規模に参入したため、比率が一時的に上昇したため、比較することはできません。

いずれにせよ、2000 年以降、労働参加率が低下するという長期的な傾向がある場合、「強い」労働市場はありません。そして前例のないスティミー—反供給側でした。

周期的なピーク時の労働力率:

- 1990 年 66.8 月: XNUMX%。

- 2月2000: 67.3%;

- 2006 年 66.4 月: XNUMX%。

- 2020月63.4日:XNUMX%;

- 9月2022: 62.3%

労働力率、1990~2022 年

2000 年以降の労働力率の崩壊は些細なことではない。 に相当するものを反映しています。 1億1000万人 退職、障害、メディケイド、フード スタンプ、その他の福祉国家の支援、または一部のミレニアル世代の場合は、ママとパパの地下室での快適な生活のために労働力を離れた労働者。

いずれにせよ、労働市場に代表される供給側は急激に縮小しており、政府主導の需要はこれまでの前例を超えて膨張しています。 もちろん、それが意味するのは、人件費主導のスタグフレーションです。

そして、賃金と価格のスパイラルが組み込まれていることを疑うために、XNUMX 月の雇用統計に掲載された主要な労働市場部門の Y/Y ベースの時給上昇率を以下に示します。

平均時給の前年比:

- 倉庫と輸送: +8.5%;

- レジャー & ホスピタリティ: +7.1%;

- 建設: +6.6%;

- ユーティリティ: +6.4%;

- 金融サービス: +6.0%;

- 商品生産: +5.7%;

- ホールセール: +5.4%;

- 健康と教育: +5.3%;

- ビジネス & プロフェッショナル サービス: +5.1%。

- 民間雇用の合計: + 5.5%。

パート 3 では、賃金の上昇と、すでに経験した生活費の上昇による「追い上げ」への圧力が、今後何四半期にもわたってインフレの勢いを維持する可能性が高い方法を追跡します。 事実上、FRBの引き締めによって生み出されるはずの怠惰な労働力は、ウイルスパトロールと、政府が促進したXNUMX年間の在宅生活からの人為的な「貯蓄」の積み上げによって、すでに労働力から排除されています。そしてスティミー。

第3部

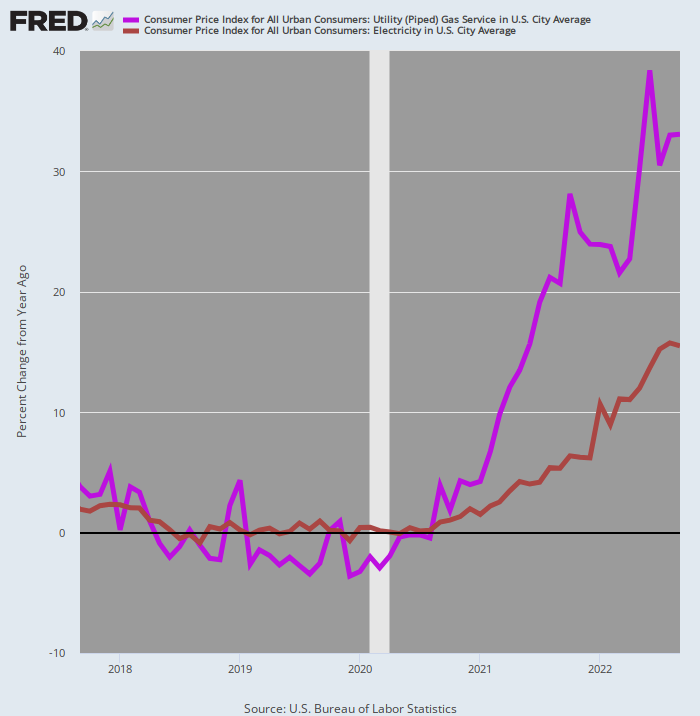

一方、今後のインフレ スパイラルは、サービス インフレだけに依存するものではないことを強調する必要があります。 これは、いわゆる食品とエネルギーの複合体が、ウォール街の専門家が信じているほど急速に冷え込んでいないためです。

たまたま、エネルギー コストの公共料金部分 (電気と配管ガスに代表される) はまったく冷え込んでいません。 家庭の電気代がすでに上がっている 視聴者の38%が 一方、家庭の暖房や調理に使用される配管ガスの CPI は 視聴者の38%が 昨年より高い。 さらに、チャートのどちらの線も、ここ数か月で急激に低下していません。

2017 年から 2022 年までの家庭用電気および配管ガス料金の前年比変化

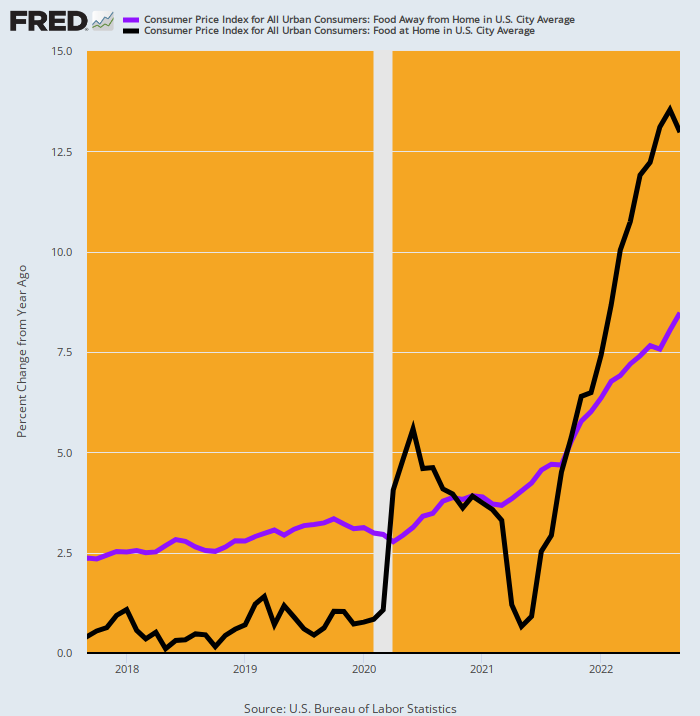

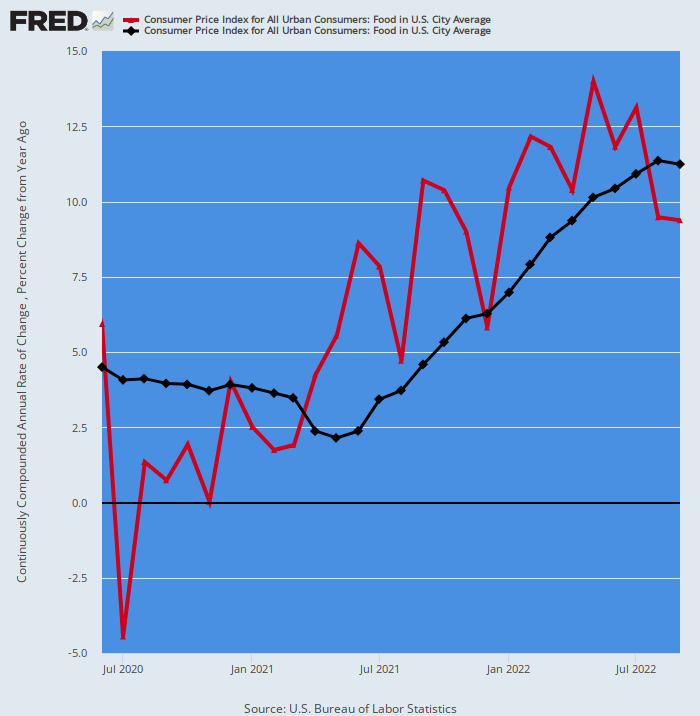

同様に、食品指数の両方の部分は依然として積極的なクリップで上昇しています。 視聴者の38%が 食料品店の価格は 13.0% そして、両方の線は垂直上昇を反映しており、今後数か月で減速する兆候は見られません。

たまたま、これらの食料勘定を合計すると、 視聴者の38%が 消費者物価指数のウエイトの上昇 視聴者の38%が 過去 43 年間の加重平均ベース。 これは 1979 年間 (XNUMX 年 XNUMX 月) で最高の年間増加率です。

食料品店と食料品店の消費者物価指数の前年比の変化、2017 年から 2022 年

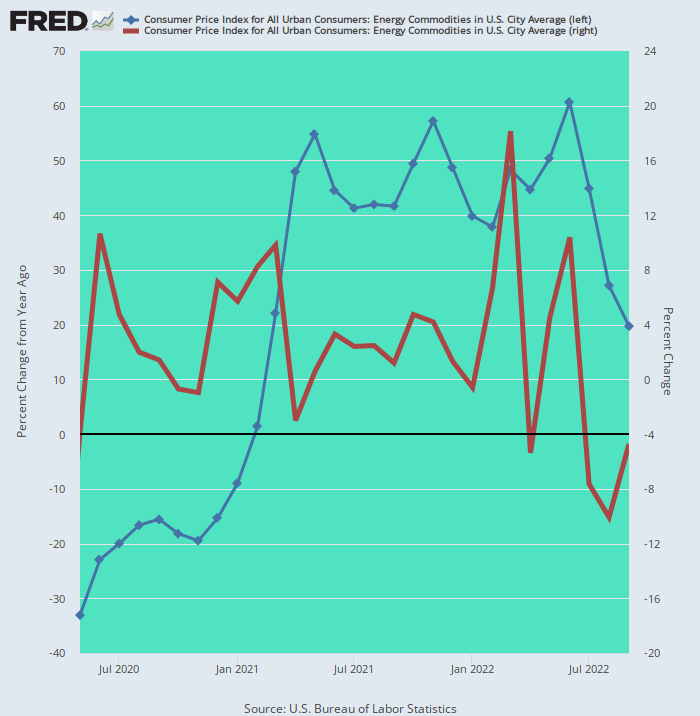

食品とエネルギーの複合体のうち、実際に冷え込んでいる唯一の部分は、石油ベースの輸送および暖房用燃料です。 視聴者の38%が CPIの重みの。 19.7月の前年比(青線)が61%のままだったのに対し、月間変化率(茶線)はXNUMXヶ月連続でマイナスとなり、前年同期比は底抜けとはいえ急落した。 of-this-world XNUMX% の Y/Y 利益が XNUMX 月に掲載されました。

さらに、3.80 月中旬以降、全国平均のガソリン価格は 5.33 ガロンあたり約 6 ドルで安定しており、ディーゼル燃料とジェット燃料の価格は高騰し続けています。 現在、49 ガロンあたり XNUMX ドルの小売ディーゼル価格は、XNUMX 月中旬のレベル (最後の CPI が取得されたとき) から XNUMX% 上昇し、前年の価格からは XNUMX% 上昇しています。

したがって、石油ベースの燃料価格が晩春の沸騰から抜け出していることは明らかですが、以下に示す前年比 19.7% の上昇は、正確にはディスインフレではありません。 XNUMX月初旬にヨーロッパで海上輸入が完全に禁止された後、世界市場でのロシアの石油のさらなる減少に対応して、中間留分価格が上昇し続け、ガソリン価格が回復した場合、今後数か月間は特にそうなるでしょう。

エネルギー商品の CPI: Y/Y 変化 (青い線) 対前月比の変化 (赤い線)、2020 年 2022 月から XNUMX 年 XNUMX 月まで

したがって、オールインベースでは、食料とエネルギーの複合体は、それが取り締まられる短期的なデフレの力ではありません。 Y/Y ベースでは、複合食品指数の構成要素は 視聴者の38%が ユーティリティ エネルギー サービス コンポーネントの合計は、 視聴者の38%が、そして彼らは毎月かなりのペースで上昇し続けています。

これらのコンポーネントを合わせて説明します 視聴者の38%が CPI のウェイトの 視聴者の38%がガソリンおよび中間留分に起因する。 あれは、 視聴者の38%が 食品とエネルギー複合体の重量 (総重量 = 21.88%) は減速の兆しを見せていません。

たとえば、CPI の食品の両方の構成要素のサブインデックスは次のとおりです。 直近の月 (9.4 月) の月間増加率 (赤線) は年率換算で +11.3% と大きく、前述の Y/Y の数値 +2023% をわずかに下回るレベルです。 これは、下のチャートの最近の不規則な上昇傾向 (赤線) とは対照的に、毎月の上昇率が急激に低下したとしても、XNUMX 年にかけて食品指数が大幅に上昇することを純粋に統計的に意味します。

消費者物価指数: Y/Y 変化 (黒線) 対 月次変化 (赤線)

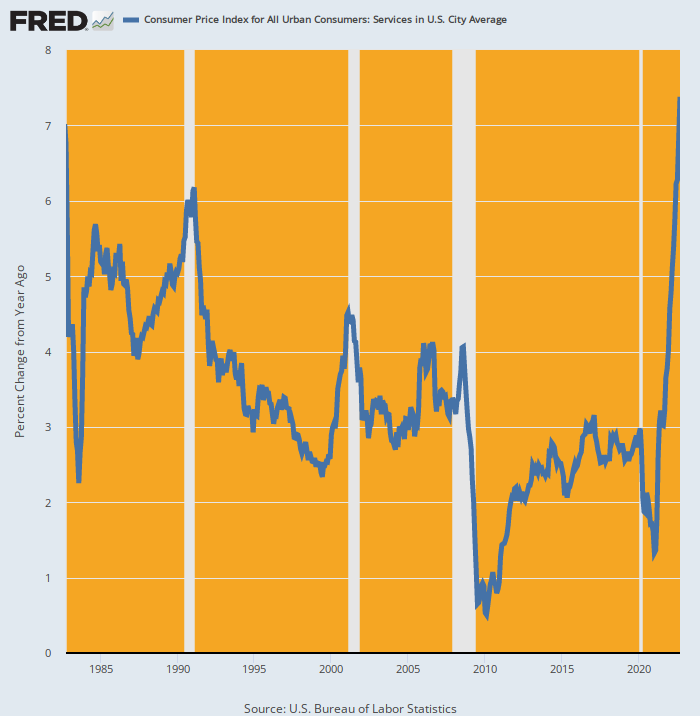

言うまでもなく、食料とエネルギーの複合体には十分なインフレ圧力がかかっているため、今後数か月で全体的な CPI が急速に低下するという考えは、単なる強気の夢物語です。 結局のところ、第 6 部で示したように国内の人件費が 2% 以上のレベルで上昇しているため、サービスの CPI 指数がすぐに沸騰することはありません。

そして、それは過去 40 年間に比べて沸騰しています。 の Y/Y ゲイン 視聴者の38%が 1982 月の増加率は 3.2 年 2021 月以来最大で、XNUMX 年 XNUMX 月に記録された前年比 XNUMX% の増加の XNUMX 倍以上でした。角を曲がったところで下げます。

サービスの CPI の前年比変化、1982 年~2022 年

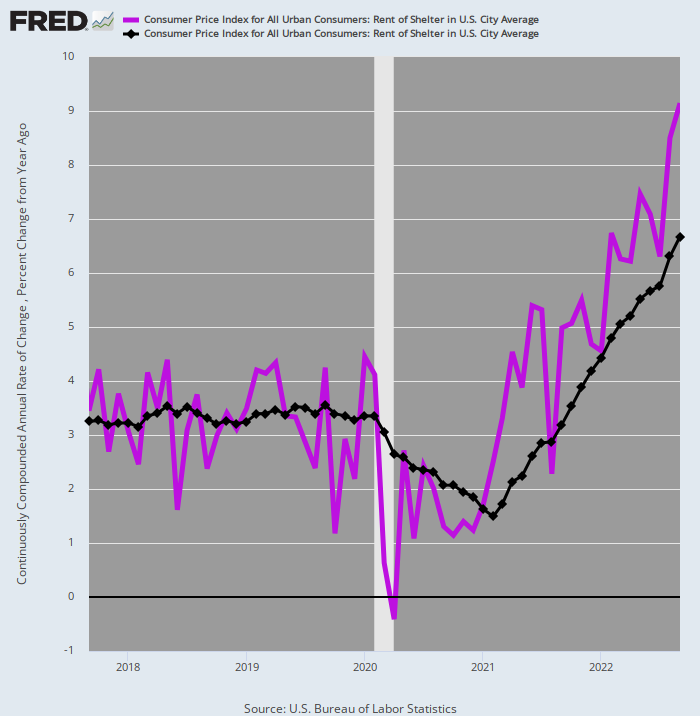

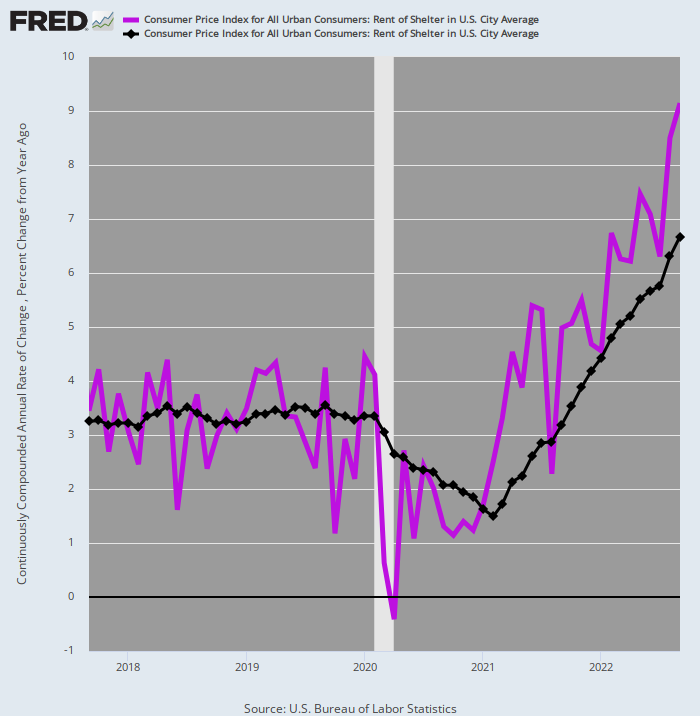

確かに、サービスの CPI 指数 (60.51%) の半分強は、シェルターの家賃 (32.11%) によって占められており、一部のディッパーは、家賃が暴落する準備ができていると主張しています。 しかし、これは、毎月の新しいリースの賃貸料の季節的な減少 (毎年秋に発生する減少) の誤った読み取りに基づいています。

さらに、いずれにせよ、新しいリースの賃貸料を要求することは、米国のすべての世帯が直面する家賃インフレの正しい尺度ではありません. 住宅賃貸契約は XNUMX 年以上になる傾向があることを考えると、「賃料の請求」の傾向が賃貸住宅の在庫全体に浸透するには時間がかかります。リーディング、および主要な民間不動産サービスによる賃料を求めるために投稿されたもの。

したがって、シェルター数の CPI 賃料がどこに向かっているかの関連する尺度は、年換算の月額賃料の変化 (紫色の線) と Y/Y の変化 (茶色の線) の比較にあります。 以下に示すように、2022 年 XNUMX 月以降、前者が後者を上回っています。これは、算数の問題として、Y/Y トレンドが今後数か月にわたって上昇することを意味します。

実際、XNUMX 月の月次変化の年率は 視聴者の38%がの Y/Y ゲインよりも 40% 近く高い数値です。 6.7% 要するに、今後の新築住宅価格の下落により賃料が大幅に低下したとしても、シェルターの賃料指数がFRBの目標である2024%に戻るには、2.00年に入ってからになるでしょう。

CPI シェルターの家賃指数: 年換算の月次変化 (紫の線) 対 Y/Y の変化 (黒線)、2017-2022

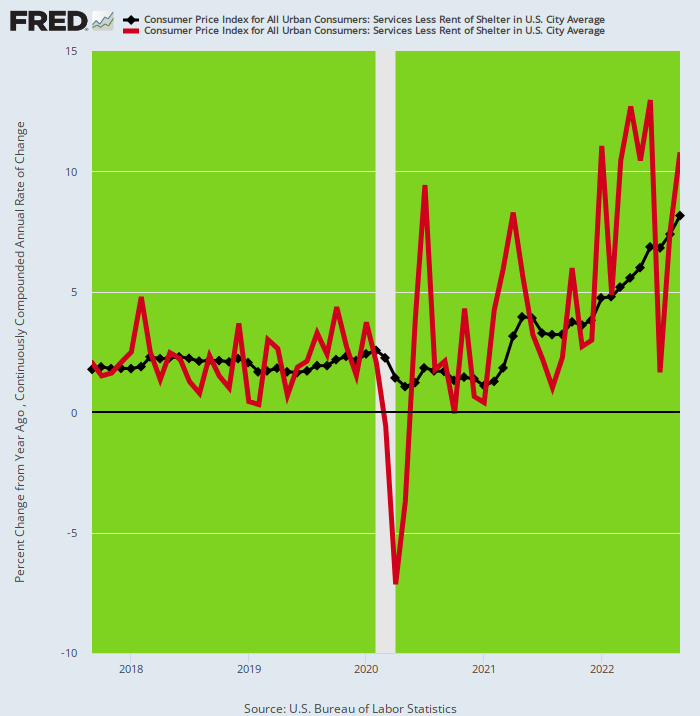

いずれにせよ、シェルターの家賃を除いた CPI サービス指数は、実際には 視聴者の38%が 7.4 月には、総サービス指数の 28.40% の上昇よりもさらに高い数字です。 もちろん、CPI ウェイトの XNUMX% を占めるサービスからシェルター サービスを差し引いたものは、レンタル料金よりもさらに速く上昇していることを意味します。

さらに、下のチャートの対照的な赤と黒の線が示すように、このサブインデックスがすぐにロールオーバーしようとしている兆候はありません。 年換算の月間利益率 (赤い線) は不安定でしたが、過去 XNUMX か月のうち XNUMX か月で Y/Y トレンドを大幅に上回りました。先に。

シェルターを除くサービスの CPI 指数: 年換算の月次変化 (赤線) 対 Y/Y 変化 (黒線)、2017-2022

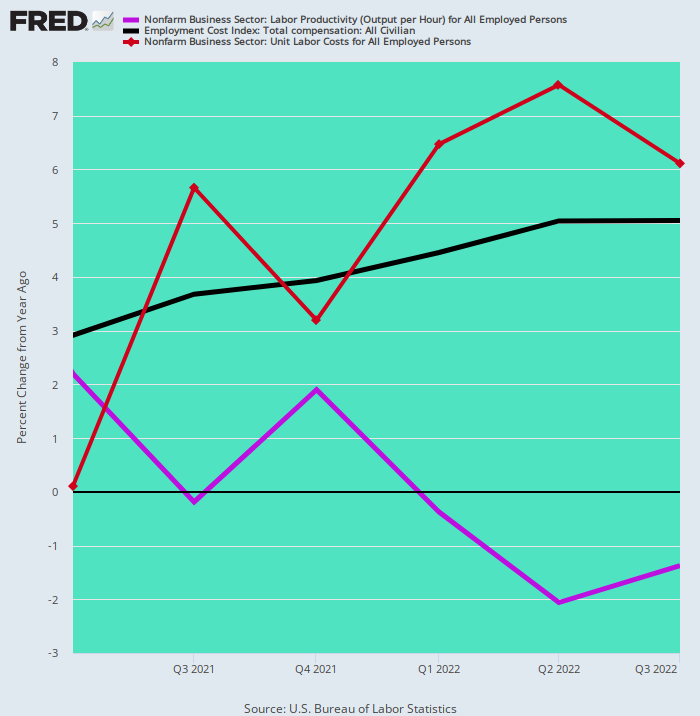

人件費の上昇とそれに伴うサービス部門からのインフレ圧力に関連して、マクロ経済データのさらなる不利な傾向に注意する必要があります。 つまり、さまざまな国内部門の賃金コストの 5 ~ 8% の上昇が、生産性の上昇によってまったく相殺されていないということです。

これは完全に異常であり、ロックダウン、刺激、そして結果として生じる生産年齢人口の労働力離脱の悪影響のさらなる尺度です。 つまり、1 年第 2021 四半期以降、総人件費の増加 (福利厚生を含む) は年率 3.0% (黒い線) から 5.1% に上昇しましたが、生産性の向上 (紫色の線) は反対方向に進み、 + 2.2% 1年第2021四半期から -1.4% Q3 2022た。

言うまでもなく、このギャップが単位労働コストの伸びに拍車をかけます (茶色の線)。 したがって、過去 XNUMX 四半期の間に、単位労働コストは 視聴者の38%が 年間で、XNUMX 年以上で最高の持続的な利益を表しています。

1 年第 2021 四半期から 3 年第 2022 四半期までの総報酬費用、労働生産性、および単位労働コストの年間変化

結局のところ、米国経済のマクロ状態は、スタグフレーションの恐ろしいケースの XNUMX つに相当します。 労働市場と経済は弱い。 埋め込まれたインフレは非常に強力です。

これが意味することは、FRB が主張する積極的な利上げは、実際には 5.0 日遅れて XNUMX ドル足りないということです。 インフレのモメンタムを弱め始めるには、米国連邦準備制度理事会(FRB)の資金金利に現在組み込まれているXNUMX%の水準をはるかに上回る水準のUST金利を動かさなければならないだろう。

それでも、特にデュレーションに敏感な株価の中で、最終的に金融家具を大きく破綻させるのは、劇的に高い米国債利回りの見通しです。 つまり、米国は、31 兆ドルという巨額の公的債務を外国人投資家につぎ込んでいます。

たとえば、日本だけでも、米国政府の債務が約 1.2 兆 0.25 億ドルに達しました。これは主に、日本銀行が定めた哀れな XNUMX% をはるかに上回る利回りがあったためです。 これらの UST 利回りは、通貨ヘッジのコストを考慮した後でさえも、自国市場で得られるよりも魅力的なリターンを提供しました。

しかし、円の崩壊により、ヘッジされたドル取引は機能しなくなりました。 後者は、為替ヘッジのコストを劇的に上昇させました。

つまり、日本の機関投資家と渡辺夫妻の両方がドル建て債券で損失を出しているということは、何年にもわたって米国債の世界最大の買い手であり、米国の企業と消費者の借入コストを抑えるのに大いに貢献してきたことを意味します。ドル債が下落。

として ウォールストリートジャーナル 最近言及された、

S日本政府が自国通貨を支えようとする取り組みの一環として、米国の短期国債を売却しているという兆候が高まっています。 22 月 10 日の XNUMX 年物米国債の利回り 今年で XNUMX 番目に大きなジャンプを記録しました 日本政府がそう言った後、 外貨準備からドルで円を買う 1990年代以来初めて。

同時に、一部の日本の機関投資家は、国債を含む外国債券の保有を削減しようと競い合っています。

連邦準備制度 金利の上昇 持ってる 円安になった また、日本の投資家が米国の資産を購入する際に為替変動をヘッジするコストが高くなりました。 その結果、投資家は、日本国債に対する日本の投資家の需要を期待する代わりに、世界の資本の流れを不安定化させる可能性のある変化についてますます懸念するようになっています。

米国の債券市場が苦しんでいるため、日本の需要が減少している 史上最悪の年の XNUMX つ、持続的なインフレとFRBが利上げに必要とする高さに対する期待の高まりによって打撃を受けています。 債券価格が下落する中、国債利回りは過去 XNUMX 年以上で最高水準に上昇しています。

実際、何年もの間、多くの日本の投機家は、ヘッジされたアービトラージのさらに活発な形態に従事していました. つまり、日本国債よりも利回りが高いという理由だけでなく、長期国債の利回りが短期国債の利回りよりも高いという理由で、長期の米国債をすくい上げたのです。 これにより、彼らは短期金利でドルを借りてから長期債券を購入することで、高いリターンを得ることができました。これは、通貨変動に対する事実上のヘッジとしても機能しました。

しかし、そのゲームはすぐに終わりに近づいています。 日本政府のデータによると、日本の生命保険会社と年金だけでも、この 40 か月だけで、保有する外国債券が 500 億ドル近く減少しました。 これは、2016 年の初めから約 XNUMX 億ドルを追加した後のことです。 日銀の政策が日本の債券利回りを押し上げた ゼロ以下。

要するに、中央銀行は世界の資本市場を修復不可能なまでに壊してしまったのです。 連邦準備制度理事会が現在、数十年にわたる無謀な紙幣印刷のインフレの影響を元に戻そうとしているため、結果として生じるレバレッジ投機と世界中の不正投資のとぐろを巻いた春は、破壊的にほどける運命にあります。

つまり、ここ 40 年間で最悪のスタグフレーションだけでなく、一連の中央銀行が誘発した一連の投資エラーが、現在進行中の金融引き締めを大幅に悪化させ、長引かせることになるのです。

著者は彼からの転載を快く許可してくれました 有料デイリーサービス.

の下で公開 Creative Commons Attribution4.0国際ライセンス

再版の場合は正規リンクをオリジナルに戻してください。 褐色砂岩研究所 記事と著者。